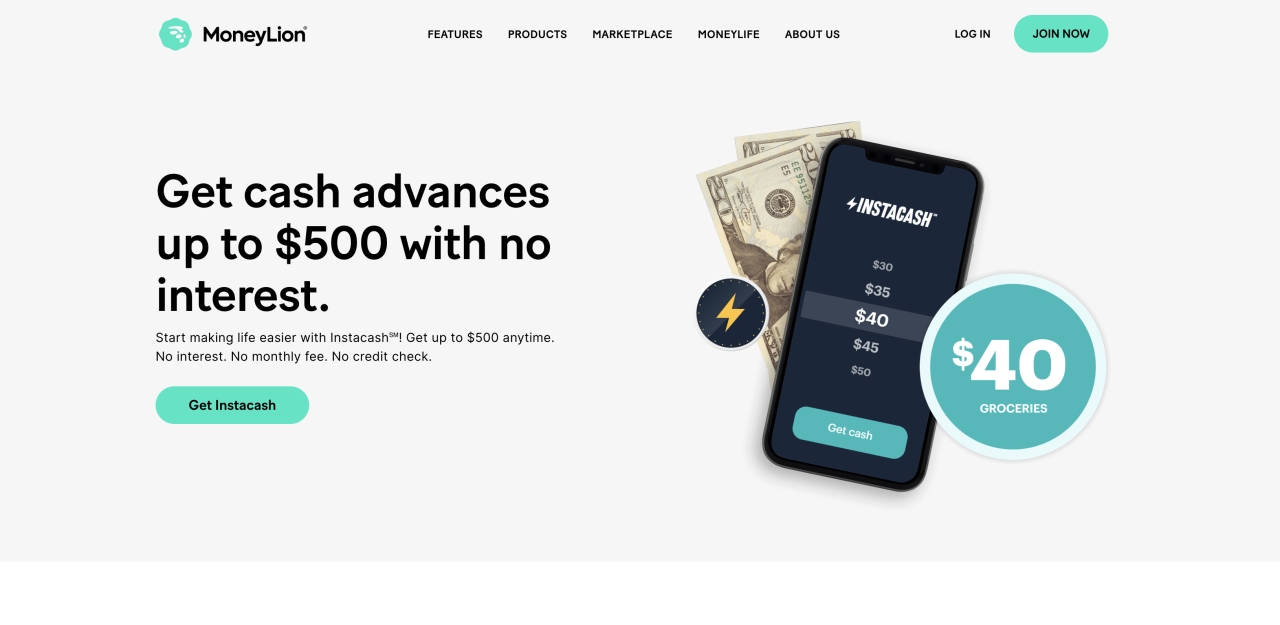

Las 6 mejores alternativas a Moneylion Instacash: Las mejores apps de dinero instantáneo de 2023

Descubra la lista definitiva de los 10 mejores Moneylion Instacash ¡alternativas en 2023! En el vertiginoso mundo actual, todo el mundo busca soluciones rápidas y eficaces para hacer frente a sus necesidades financieras. Moneylion Instacash ha demostrado ser una opción popular para aquellos que buscan dinero al instante, pero ¿sabías que hay muchas otras aplicaciones fiables y prácticas como ésta? En esta completa guía, hemos seleccionado y clasificado cuidadosamente las diez mejores aplicaciones de dinero instantáneo que ofrecen una gran variedad de funciones y ventajas, todas ellas diseñadas para ayudarte a gestionar tus finanzas sin esfuerzo. Sigue leyendo y explora estas increíbles alternativas, y encuentra la aplicación perfecta que se adapte a tus necesidades monetarias. Es hora de decir adiós al estrés financiero y abrazar el mundo del dinero instantáneo.

1.

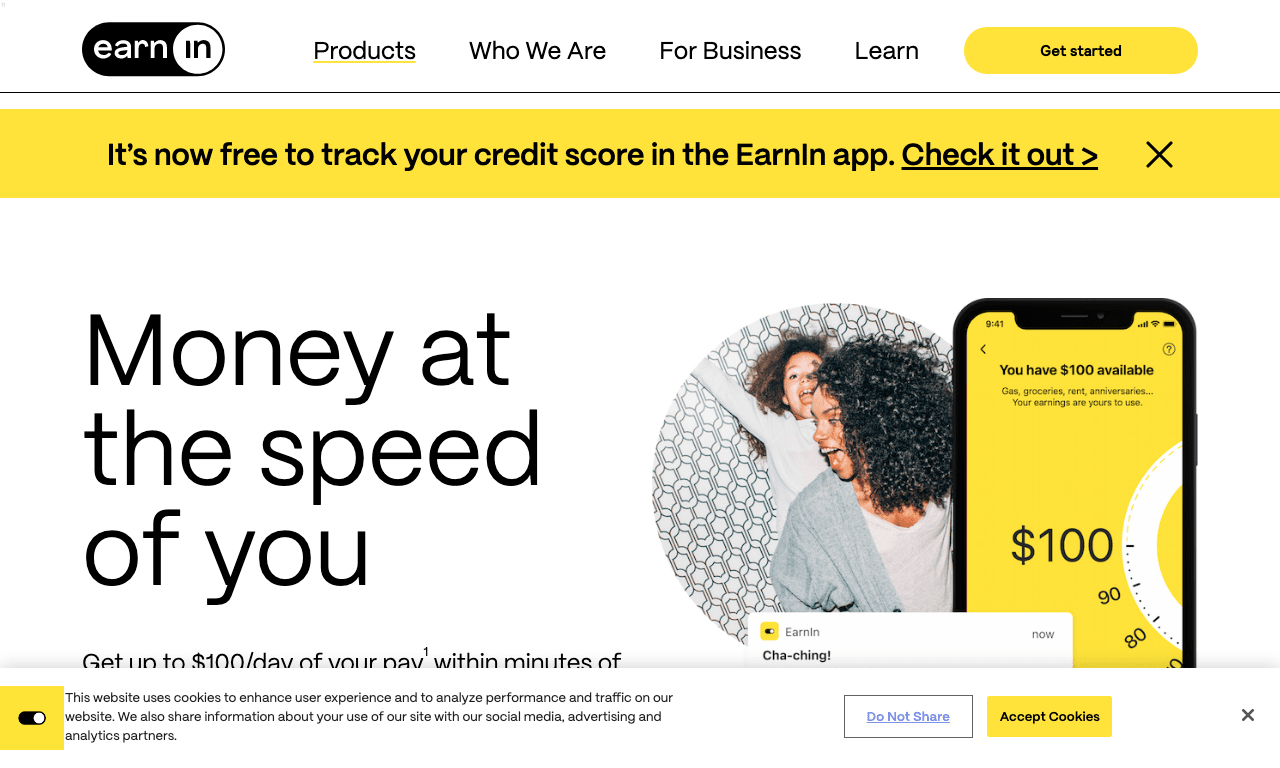

Gane en

4.8

Earnin es una innovadora aplicación financiera que ofrece a los usuarios un enfoque moderno de los anticipos en efectivo, permitiéndoles acceder a su salario antes del día de pago, proporcionándoles flexibilidad y permitiéndoles controlar su situación financiera. Con Earnin, no hay comisiones ocultas, intereses ni comprobaciones de crédito, y los límites de préstamo se personalizan en función de los ingresos y el horario laboral del usuario. Utilizando esta aplicación fácil de usar y eficiente, las personas pueden lograr la estabilidad financiera y navegar con confianza los desafíos de los gastos diarios y los costos inesperados. Descubre las ventajas de Earnin y experimenta un nuevo nivel de libertad financiera.

Pros

- Sin comisiones ni intereses: Earnin es una app de anticipos de nómina que no cobra comisiones ni intereses por tus anticipos.

- Acceso rápido y fácil a la nómina: Puedes acceder hasta $100 al día o $500 por periodo de pago por adelantado y el dinero suele ingresarse en tu cuenta en un día.

Contras

- No está disponible para todos los usuarios: Earnin solo está disponible para empleados de empresas que utilicen sistemas de control horario y nóminas. Esto significa que es posible que algunos usuarios no puedan acceder a la aplicación.

- Límites de los anticipos: Los límites de $100 al día y $500 por periodo de pago pueden no ser suficientes para algunos usuarios que necesiten más fondos.

Conclusión: Earnin puede ser una herramienta valiosa para quienes necesitan acceder rápidamente a su nómina sin incurrir en comisiones ni intereses. Sin embargo, es posible que no todos los usuarios puedan utilizar la aplicación, y los límites de los anticipos pueden no ser suficientes para las necesidades de todos los usuarios.

2.

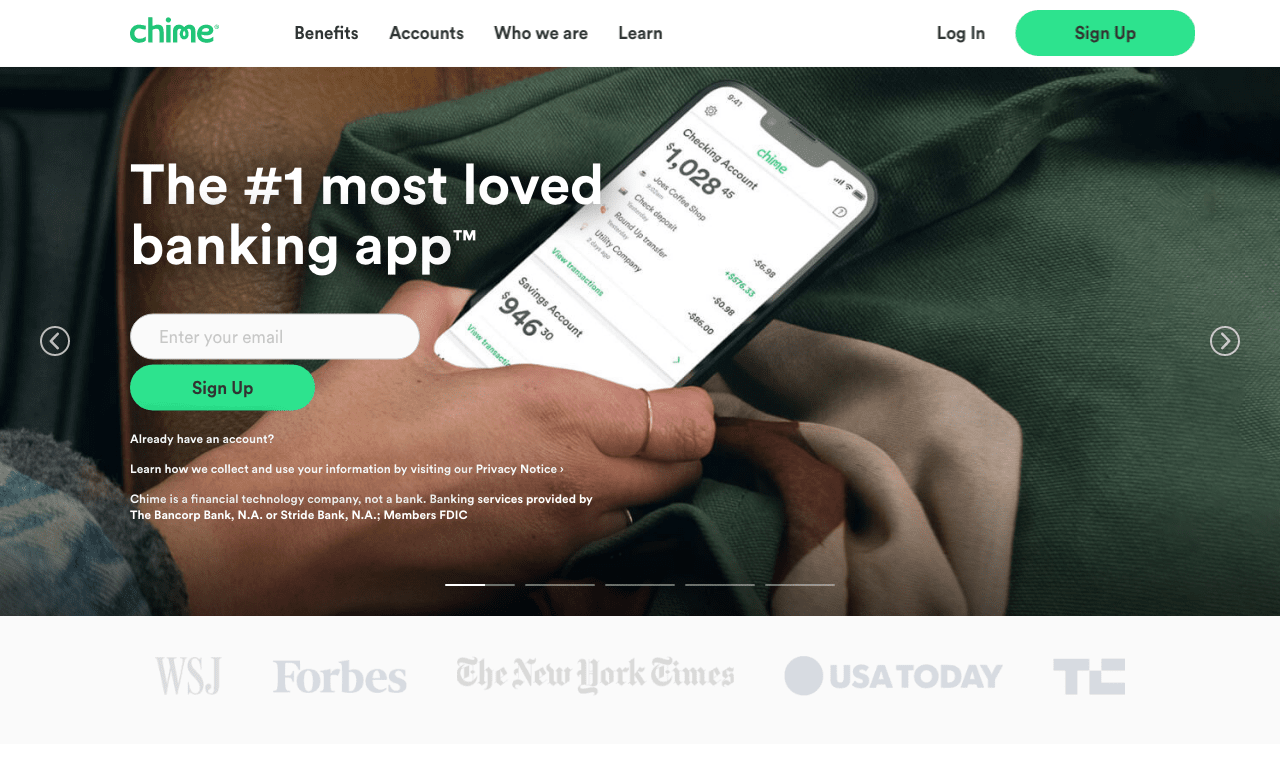

Campanilla

4.5

Chime es una completa aplicación de banca móvil que revoluciona la forma en que los usuarios gestionan sus finanzas. Con funciones innovadoras como el ahorro automático y los servicios sin comisiones, Chime simplifica las tareas bancarias cotidianas y permite a los usuarios tomar las riendas de su dinero. Manténgase conectado con alertas de transacciones en tiempo real, experimente un acceso fluido a la información esencial de la cuenta y disfrute de la comodidad de una plataforma fácil de usar. Descubra cómo el compromiso de Chime con la transparencia, la eficiencia y la seguridad está transformando el panorama de la banca digital.

Pros

- Chime ofrece una cuenta corriente online sin comisiones por descubierto, lo que la convierte en una gran opción para quienes desean evitar las comisiones bancarias tradicionales.

- La aplicación permite transferir dinero fácilmente entre contactos y entre cuentas Chime, lo que la convierte en una forma cómoda de enviar y recibir dinero rápidamente.

Contras

- Chime no ofrece sucursales bancarias físicas, lo que puede ser un inconveniente para quienes prefieren la banca presencial.

- Aunque Chime está asegurado por la FDIC, no es un banco tradicional y no puede ofrecer todos los servicios que podría prestar un banco tradicional.

Conclusión: En general, Chime puede ser una gran opción para quienes deseen una cuenta corriente online sin comisiones y se sientan cómodos con la banca online. Sin embargo, puede no ser la mejor opción para quienes prefieran la banca presencial o necesiten servicios bancarios más avanzados.

3.

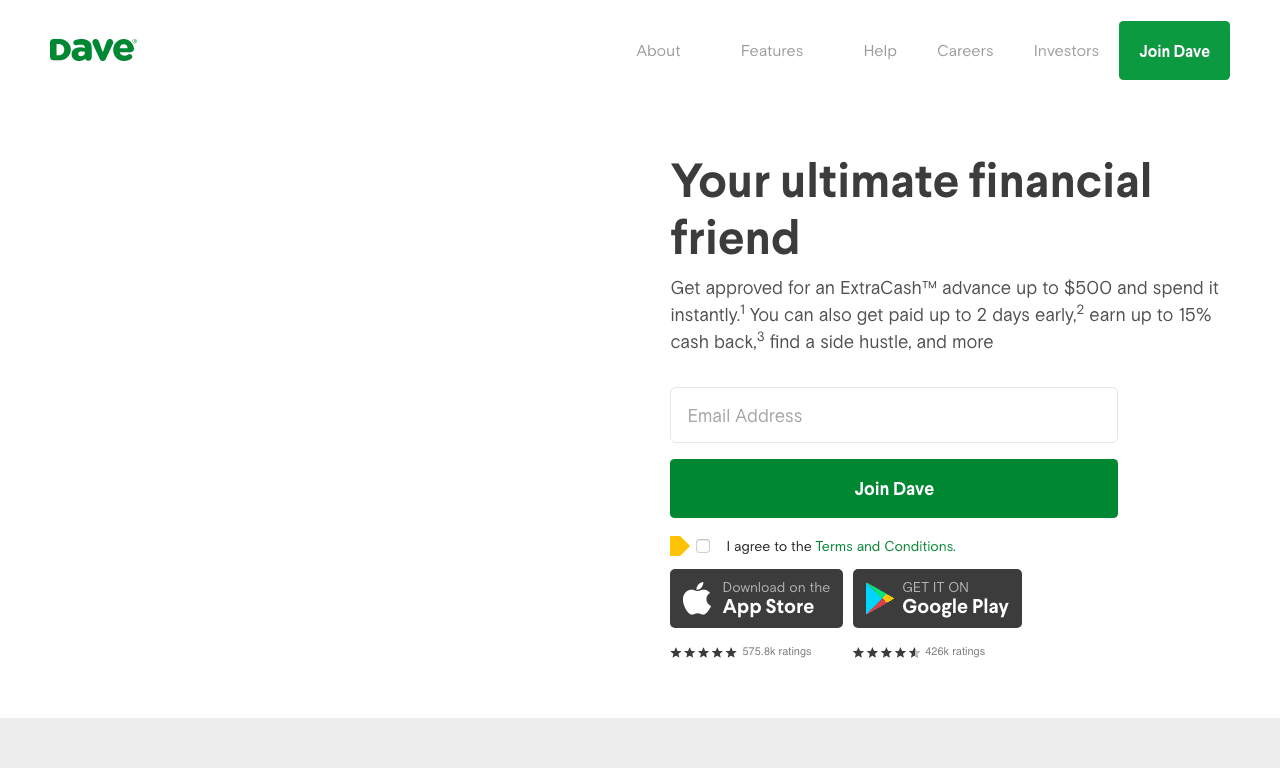

Dave

4.2

Dave es una aplicación financiera de vanguardia diseñada para ayudar a los usuarios a controlar sus gastos, gestionar presupuestos y evitar comisiones por descubierto. La aplicación ofrece una serie de características innovadoras, incluyendo el seguimiento del saldo de la cuenta en tiempo real, la IA predictiva para la previsión de gastos, y el acceso instantáneo a los anticipos en efectivo. Con un fuerte enfoque en el bienestar financiero, Dave también incluye información financiera personalizada y el apoyo de asesores expertos. Experimenta una gestión del dinero sin problemas y mejora tu salud financiera con Dave, la aplicación definitiva para un presupuesto inteligente y un seguimiento eficaz de los gastos.

Pros

- Dave ofrece una forma fácil y directa de acceder a anticipos rápidos de efectivo de hasta $100 sin necesidad de comprobar su solvencia.

- Dave ofrece una serie de funciones de seguimiento presupuestario y financiero, como alertas de próximas facturas y gastos, previsiones de tesorería y la posibilidad de crear un presupuesto personalizado basado en los hábitos de gasto.

Contras

- Dave cobra una cuota de suscripción mensual de $1, que puede no ser rentable para los usuarios que sólo necesitan anticipos de efectivo ocasionales.

- Las condiciones y los tipos de interés de los préstamos de Dave pueden resultar confusos, por lo que los usuarios deberán leer detenidamente la letra pequeña para comprender plenamente las condiciones de su préstamo.

Conclusión: En general, Dave es una aplicación financiera práctica y útil para los usuarios que buscan anticipos de efectivo rápidos y herramientas presupuestarias. Sin embargo, la cuota mensual y las condiciones de préstamo potencialmente confusas pueden ser un inconveniente para algunos usuarios.

4.

Varo

4.1

Varo es una aplicación dinámica de banca móvil que ofrece una experiencia digital perfecta, permitiendo a los usuarios gestionar sus finanzas sin esfuerzo. Con una amplia gama de funciones, como cuentas corrientes sin comisiones, cuentas de ahorro de alto rendimiento y herramientas presupuestarias avanzadas, Varo satisface las necesidades financieras del individuo moderno. Su interfaz fácil de usar y sus excepcionales medidas de seguridad hacen de Varo una aplicación imprescindible para una banca ágil y un éxito financiero a largo plazo.

Pros

- Sin cuotas mensuales: Varo no cobra comisiones mensuales de mantenimiento, a diferencia de muchos bancos tradicionales.

- Alto porcentaje de rendimiento anual (APY): Varo ofrece un APY de hasta 2,80% en su cuenta de ahorro, que es mucho mayor que la tasa promedio en la mayoría de los otros bancos.

Contras

- Disponibilidad limitada: Varo sólo está disponible en algunos estados, por lo que no todo el mundo puede utilizarlo.

- Sin sucursales físicas: Algunas personas prefieren tener sucursales bancarias físicas a las que acudir para el servicio de atención al cliente y otras necesidades bancarias.

Conclusión: Varo es una gran opción para alguien que busca una experiencia bancaria sin comisiones con altos tipos de interés en su cuenta de ahorro. Sin embargo, puede no ser la mejor opción para alguien que prefiere tener acceso a sucursales bancarias físicas o para aquellos que viven en un estado donde Varo no está disponible.

5.

Incluso

3.9

Even es una aplicación innovadora diseñada para revolucionar la forma en que las personas gestionan sus finanzas, ofreciendo una solución integral para la elaboración de presupuestos, el seguimiento de gastos y el ahorro. Con una interfaz fácil de usar y algoritmos avanzados, la aplicación ayuda a los usuarios a controlar sus hábitos de gasto y les proporciona una visión clara y organizada de su salud financiera. Las funciones intuitivas de Even agilizan el proceso de presupuestación, garantizando una experiencia perfecta para las personas que buscan una gestión financiera responsable y sin estrés.

Pros

- Incluso ayuda a los usuarios a crear un presupuesto de forma fácil y rápida, con la opción de vincular cuentas bancarias y categorizar automáticamente los gastos.

- También ofrece una función para guardar objetivos específicos y supervisar el progreso hacia ellos.

Contras

- La aplicación cobra una cuota de suscripción mensual, lo que puede no ser factible para algunos usuarios con un presupuesto ajustado.

- Los usuarios han informado de que el servicio de atención al cliente de la aplicación puede no responder y tardar en resolver los problemas.

Conclusión: En general, Even ofrece útiles herramientas presupuestarias y funciones de seguimiento de objetivos, pero hay que tener en cuenta su cuota de suscripción y los posibles problemas de atención al cliente.

6.

DailyPay

3.8

DailyPay es una aplicación revolucionaria diseñada para mejorar la flexibilidad financiera de los empleados, proporcionándoles acceso instantáneo a los salarios devengados. Esta innovadora solución de nóminas promueve el bienestar financiero y reduce el estrés de los usuarios, ya que pueden gestionar fácilmente sus gastos y presupuestar de forma más eficaz. Gracias a la perfecta integración de DailyPay con los sistemas de nóminas, las empresas pueden mejorar la retención y satisfacción de los empleados ofreciéndoles una valiosa ventaja. Experimente el futuro de las nóminas con DailyPay, devolviendo el control financiero a los empleados.

Pros

- Permite a los empleados acceder a sus salarios devengados pero no pagados antes del día de pago, lo que puede aportar flexibilidad financiera y reducir la necesidad de recurrir a préstamos o tarjetas de crédito con intereses elevados.

- Se integra con los sistemas de nóminas existentes, lo que facilita a las empresas ofrecer esta prestación sin alterar sus flujos de trabajo actuales.

Contras

- Cobra a los empleados una comisión por cada pago anticipado, lo que puede resultar costoso con el tiempo y crear una carga financiera adicional para los trabajadores que ya tienen dificultades económicas.

- Puede animar a las personas a depender de sus salarios antes de recibirlos realmente, lo que puede conducir a la inestabilidad financiera y a dificultades presupuestarias.

Conclusión: El DailyPay puede ser una herramienta útil para los empleados que necesitan más flexibilidad financiera, pero es importante sopesar los costes y los beneficios antes de decidir si utilizarlo. Los empleadores también deben considerar el impacto de ofrecer este beneficio en la moral y la retención de los empleados, así como sus propios costes administrativos.

Preguntas frecuentes

¿Cuál es la mejor alternativa a MoneyLion Instacash para anticipos en efectivo?

Existen varias alternativas excelentes, como Earnin, Brigit, Dave y MoneyLion. Cada app tiene características y tarifas diferentes, por lo que es esencial investigar y elegir la que mejor se adapte a tus necesidades financieras.

¿Puedo acceder a anticipos de efectivo desde varias aplicaciones simultáneamente?

Sí, pero es crucial que gestiones cuidadosamente tus finanzas y te asegures de que no te estás creando una carga financiera más importante al utilizar varias aplicaciones de adelantos en efectivo.

¿Hay alguna comisión asociada al uso de aplicaciones de anticipos en efectivo?

Algunas aplicaciones, como Earnin, no cobran comisiones, pero aceptan propinas voluntarias, mientras que otras, como Brigit and Dave, cobran una cuota de suscripción mensual. Es esencial conocer la estructura de tarifas de cada aplicación antes de utilizarla.

¿Cómo funcionan los límites de las aplicaciones de anticipos en efectivo?

Cada aplicación establece sus propios límites de préstamo, a menudo basados en factores como tus ingresos y tu horario de trabajo. Asegúrate de conocer estos límites antes de confiar en la aplicación para obtener ayuda financiera.

¿Pueden las aplicaciones de anticipos en efectivo afectar a mi puntuación crediticia?

Por lo general, estas aplicaciones no informan a las agencias de crédito, por lo que no deberían afectar a su puntuación crediticia. Sin embargo, es esencial que gestiones tus finanzas de forma responsable y devuelvas cualquier adelanto en efectivo para evitar posibles consecuencias negativas.

¿Necesito una cuenta bancaria para utilizar una aplicación de anticipos?

La mayoría de las aplicaciones de anticipos de efectivo requieren que tengas una cuenta corriente en un banco compatible para acceder a sus servicios. Además, algunas aplicaciones requieren que vincules tu cuenta bancaria para controlar tu actividad financiera.

¿Puedo utilizar una aplicación de anticipos de efectivo si soy autónomo?

Algunas aplicaciones, como Earnin, requieren que los usuarios trabajen para empresas que utilizan sistemas específicos de control horario y nóminas. Por ello, no todos los autónomos pueden optar a estos servicios. Es esencial investigar los criterios de elegibilidad de cada aplicación antes de utilizarla.

¿Son seguras las aplicaciones de adelantos en efectivo?

La seguridad de las aplicaciones puede variar, pero las que gozan de buena reputación suelen contar con sistemas seguros para proteger los datos de los usuarios. Investiga y lee siempre las opiniones de los usuarios para asegurarte de que la aplicación que elijas se toma en serio la seguridad.

¿Cuál es el plazo medio de devolución de los anticipos de efectivo de estas aplicaciones?

Los plazos de devolución pueden variar en función de la aplicación, pero por lo general se espera que los usuarios devuelvan el anticipo de efectivo antes de su próximo día de pago o en un plazo determinado de días.

¿Puedo utilizar las aplicaciones de anticipos en efectivo para ayudar a construir mi crédito?

Aunque algunas aplicaciones de gestión financiera, como MoneyLion, ofrecen servicios de creación de crédito, las aplicaciones de adelantos en efectivo no suelen informar a las agencias de crédito. Por lo tanto, el uso de estas aplicaciones por sí solas no le ayudará a crear crédito.

¿Cuál es la función central de la función Instacash de Moneylion?

La función clave del MoneyLion Instacash es ofrecer a sus usuarios una solución a corto plazo para emergencias financieras inesperadas mediante la concesión de anticipos en efectivo. Esencialmente, se trata de una red de seguridad financiera proporcionada por MoneyLion a sus usuarios.

¿Cómo puedo utilizar el servicio Instacash de MoneyLion?

Para beneficiarse del Servicio Instacash de MoneyLionEn primer lugar, necesitas tener una cuenta MoneyLion. A continuación, tendrá que vincular su cuenta corriente y verificar sus ingresos recurrentes para poder optar al servicio. Esto permite a MoneyLion calcular su límite de anticipo Instacash.

¿La función Instacash conlleva algún tipo de interés o comisión?

Una de las ventajas notables de Instacash es que no cobra intereses ni exige comisiones ocultas por el anticipo de efectivo, lo que lo convierte en una solución fiable y asequible para las necesidades financieras urgentes.

¿Cómo puedo devolver mi anticipo de Instacash?

Los anticipos de Instacash deberán reembolsarse en la fecha de vencimiento que haya establecido durante el proceso de solicitud. El pago se retirará automáticamente de la cuenta corriente que haya vinculado a su MoneyLion cuenta.

¿Cuál es el límite habitual del anticipo Instacash?

El límite por defecto para Instacash Los anticipos suelen ser de $250, pero pueden variar en función de factores como los ingresos y el comportamiento bancario.

¿Puedo obtener un anticipo Instacash si no hay depósito directo en mi cuenta MoneyLion?

Sí. Aunque los depósitos directos pueden aumentar su Instacash límite, aún puede optar a un anticipo de Instacash si dispone de un flujo de ingresos recurrentes y una cuenta corriente vinculada.

¿Existe algún requisito de ingresos específico para poder optar a Instacash?

No, no hay un umbral de ingresos específico para poder optar a la ayuda. Instacash. Siempre que tenga ingresos recurrentes y una cuenta corriente vinculable, puede solicitar un anticipo Instacash.

¿Con qué frecuencia puedo solicitar un anticipo de Instacash?

Aunque no hay un límite especificado para el número de veces que se puede solicitar un Instacash anticipo, debe devolver el anticipo anterior antes de poder solicitar otro.

¿Puedo cancelar mi anticipo Instacash después de haberlo solicitado?

Si ha cometido un error o ha cambiado de opinión, por lo general dispone de un breve plazo para anular su contrato. Instacash por adelantado. En caso de cancelación, le recomendamos que se ponga en contacto con Servicio de atención al cliente de MoneyLion inmediatamente.

¿Existe algún requisito de usuario para utilizar MoneyLion y la función Instacash?

Para utilizar MoneyLion y su Instacash los usuarios deben ser mayores de 18 años y tener una cuenta corriente al corriente de pago que pueda vincularse a la aplicación MoneyLion. También deben ser residentes en Estados Unidos y tener una dirección postal válida en ese país.

ping.fm

ping.fm