2023年、「Possible」のようなアプリ・トップ10を発見:これらの代替手段であなたの財政を高める

2023年、より効率的にお金を管理するための最高の金融アプリをお探しですか?もう探す必要はありません!この包括的なガイドでは、以下のようなアプリのトップ10をご紹介します。 可能人気の短期ローン・プロバイダであるアコムは、あなたの金融ゲームを向上させ、革新的な選択肢を提供することができます。急な現金が必要な時も、包括的な予算管理ツールを探している時も、私たちは市場で最新かつ最も信頼できるアプリであなたをカバーします。さあ、シートベルトを締めて、経済的成功への道を開くことができるパワフルでユーザーフレンドリーなアプリを探しながら、パーソナルファイナンスの世界に飛び込んでみましょう!

1.

デイブ

4.9

Daveは、ユーザーが個人の財政をコントロールできるように設計された最先端の財務管理アプリです。このアプリの直感的なインターフェースは、予算管理、支出追跡、ファイナンシャル・プランニングを簡素化し、ファイナンシャル・ウェルネスを目指す個人にとって人気のある選択肢となっています。Daveのユニークな機能には、当座貸越手数料を防ぐための口座予測分析や、最も必要なときに無利息でキャッシングできる機能などがあります。革新的なDaveアプリで、よりスマートなお金の管理方法を体験してください。

長所

- デイブは無利息で給料を立て替えてくれる。

- このアプリは、口座残高の確認、支出の追跡、予算の作成などを簡単かつ直感的に行うことができる。

短所

- このアプリは、銀行口座や個人情報にアクセスする必要があるため、プライバシーへの影響に不安を感じるユーザーもいるかもしれない。

- 金利はかからないが、デイブは毎月の利用料を請求しており、これが長期にわたるとかさむこともある。

結論 全体として、Daveは財務管理を改善したい人、特に次の給料日前に時々現金にアクセスする必要がある人には便利なツールである。しかし、このアプリの料金やデータ収集のやり方は、誰にでも合うとは限らない。

2.

マネーライオン

4.8

MoneyLionは、便利で使いやすい方法で個人の財務をナビゲートすることを求めるユーザーのために設計された最先端の財務管理アプリです。このオールインワンアプリは、ユーザーが支出を追跡し、お金を節約し、ローンにアクセスし、パーソナライズされたポートフォリオに投資することを可能にする複数のツールを兼ね備えています。MoneyLionは、カスタマイズされた財務アドバイスやリアルタイムのアラートなどの高度な機能により、財務計画を簡素化します。安全でシームレスなエクスペリエンスを保証しながら、ファイナンシャル・ライフを合理化するMoneyLionのパワーをお試しください。

長所

- MoneyLionは、ユーザーに無料の信用モニタリングと財務アドバイスを提供しており、クレジットスコアや全体的な財務状況を改善したい人に役立ちます。

- このアプリはまた、定期的にログインしたり、自動的な貯蓄拠出を設定するなど、特定の金融行動に対して報酬を提供し、ユーザーに良好な金融習慣を維持するインセンティブを与えることができる。

短所

- MoneyLionは、特定の機能を利用するために銀行口座とのリンクを要求しており、プライバシーとセキュリティに関する懸念が生じる可能性がある。

- 一部のユーザーからは、ログインやアカウント情報の同期が難しいなど、アプリに関する技術的な問題が報告されている。

結論 全体として、MoneyLion は家計を改善したい人にとって便利なツールである。しかし、潜在的なユーザーは、アプリのプライバシーとセキュリティポリシー、および報告されている技術的な問題を慎重に検討してから、使用するかどうかを決めるべきである。

3.

アーナイン

4.7

Earninは、給料日前に苦労して稼いだお金にアクセスできるようにすることで、経済的な健康を促進し、ユーザーに力を与えるように設計された画期的な金融アプリです。Earninアプリは、給料日前のギャップを埋めることで、即座のキャッシング、予算管理ツール、貯蓄機能を提供し、個人が効果的に支出を管理し、給料日から給料日までのサイクルから抜け出すのを支援します。透明性の高い手数料体系に重点を置くEarninは、ユーザーの経済的安定性を向上させながら、ユーザーフレンドリーな体験をお約束します。この革新的なアプリの利点を活用して、家計をよりよく管理し、経済的自由を手に入れましょう。

長所

- Earninは、給料日が来る前に給料日前貸しを提供することにより、高価な当座貸越手数料を回避するのに役立ちます。

- このアプリはシンプルなユーザー・インターフェースを持ち、稼いだお金と使ったお金に関する情報をリアルタイムで提供する。

短所

- 定期的な給料と個人の銀行口座が必要なので、誰でも利用できるサービスではないかもしれない。

- アプリに依存するようになり、アプリなしでは金銭管理ができなくなる可能性がある。

結論 Earninは、特に給料日前の生活をしている人にとっては、家計管理に役立つツールである。しかし、使い過ぎないように、責任を持ってアプリを使い、依存し過ぎないようにすることが重要である。

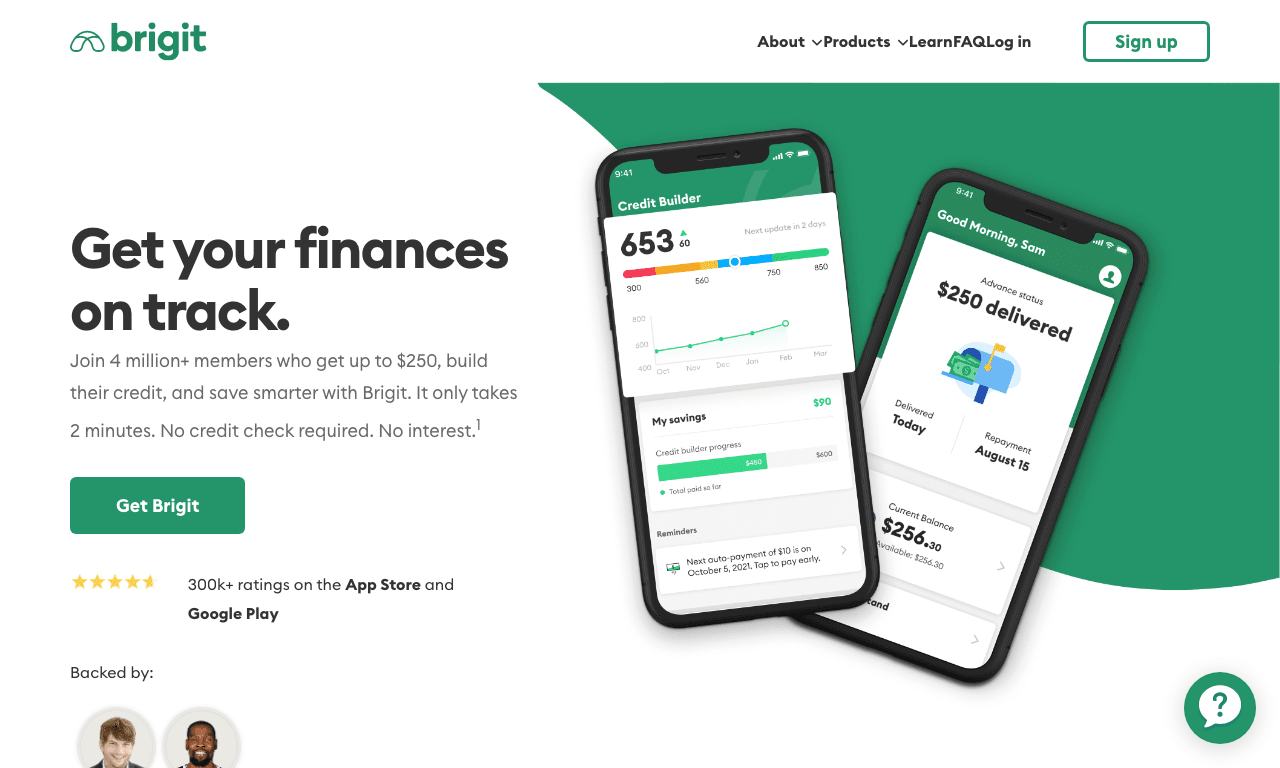

4.

ブリジット

4.6

Brigitは、ユーザーが十分な情報に基づいた意思決定を行い、複雑な個人金融をナビゲートするために設計された最先端の金融管理アプリです。予算管理ツール、リアルタイムの口座残高追跡、稼いだ給料への即時アクセスなどの革新的な機能により、Brigitはお金の管理プロセスを簡素化し、経済的幸福を向上させ、最終的に経済的ストレスを軽減します。この直感的なアプリは、長期的なファイナンシャル・プランニングの支援を求めている場合でも、単に当座貸越手数料を避けるための信頼できるソリューションを探している場合でも、ユーザー独自のニーズとライフスタイルに対応するように設計されています。経済的自由と安定に向けた旅で、Brigitの力強い利点を体験してください。

長所

- Brigitは、銀行から従来の当座貸越手数料を支払う余裕がない利用者に、無料のオプションを提供している。これは、家計のやりくりに苦労している人々にとって役立つ情報源となるだろう。

- このアプリは、財務ガイダンスや予算管理ツールなどの様々な機能を提供し、ユーザーの財務管理を向上させることができる。

短所

- 即日キャッシングなど一部の機能を利用するには、有料会員にアップグレードする必要がある。これは、金融アプリに追加でお金を使いたくないユーザーにとっては不満かもしれない。

- 一部のユーザーからは、銀行口座の紐付けや不正な通知の受信など、アプリの技術的な問題が報告されている。

結論 Brigitは、財務管理や当座貸越手数料の回避に苦労している人々にとって役立つリソースとなり得るが、利用者はアプリに付随する潜在的な欠点や技術的な問題に注意する必要がある。

5.

チャイム

4.5

Chimeは、財務管理を簡素化し、ユーザーが財務目標を達成できるように設計された、モダンでユーザーフレンドリーなモバイルバンキング体験を提供します。多機能なアプリであるChimeは、当座預金口座、普通預金口座、シームレスな送金など、必要不可欠なバンキングサービスを提供します。即座の取引通知や自動貯蓄ツールなどの高度な機能を備えたChimeアプリは、従来の銀行機関に代わる便利で最先端の選択肢を求める人々にとって理想的な選択肢です。Chimeで未来のバンキングを体験し、今すぐ家計を管理しましょう。

長所

- 基本的なバンキング・サービスの月額費用は無料

- 自動積立オプションと早期口座振替

短所

- 入出金のための物理的な場所が限られている

- 現在、共同口座のオプションはありません。

結論 チャイムは手数料無料のデジタル・バンキング体験を求める人には良い選択肢かもしれないが、より伝統的なバンキング・オプションを必要とする人は他を探す必要があるかもしれない。

6.

ヴァーロ

4.4

Varoは、個人の財務管理を簡素化し、ユーザーが財務目標を達成できるように設計された画期的なモバイルバンキングアプリです。手数料無料のバンキング、高利回りの貯蓄、早期の口座振替、革新的な予算管理ツールなど、Varoの最先端機能により、アメリカ人のバンキングへの取り組み方が変わり、すべての人にとってより身近なものになっています。比類のないセキュリティに裏打ちされたオールデジタル・バンキングの利便性を体験し、Varoで従来のバンキングの煩わしさに別れを告げましょう。

長所

- 毎月の維持手数料や当座貸越手数料はかかりません。

- 競争力のある金利で高利回りの普通預金口座を提供。

短所

- 実店舗がないため、人によっては不便に感じるかもしれない。

- 現金の預け入れ方法は限られている。

結論 全体として、バロは魅力的な普通預金口座オプションで手数料無料の銀行体験をお探しの方には堅実な選択肢です。しかし、実店舗がなく、現金預金の選択肢が限られているため、すべての人に当てはまるとは限らない。

7.

資本金

4.3

Qapitalは、ユーザーが簡単にお金を貯め、経済的な目標を達成できるように設計された革新的なモバイルアプリです。パーソナライズされた貯蓄戦略、予算管理ツール、資金管理に関する洞察を提供するQapitalの直感的なプラットフォームは、財務的健全性を達成し、健全な支出習慣を作るプロセスを簡素化します。一般的な決済サービスとのシームレスな統合、カスタマイズ可能な貯蓄ルール、目標志向の進捗管理により、Qapitalは経済的成功を目指す人々にとって不可欠なパートナーとなっています。Qapitalであなたの経済的可能性を最大限に引き出し、豊かで経済的自由な生活を手に入れましょう。

長所

- より良い貯蓄習慣を奨励:Qapitalは、ユーザーが貯蓄目標を設定したり、貯蓄を自動化したり、特定のトリガー(特定の店で買い物をしたときなど)に基づいてお金を貯めることもできる。これにより、ユーザーはより良い貯蓄習慣を身につけることができる。

- ユーザーフレンドリーなインターフェース:Qapitalのアプリは使いやすく、ナビゲートも簡単なので、手間をかけずに貯蓄を始めたい人にはシンプルなソリューションだ。

短所

- 限られた投資オプション:Qapitalは投資オプションを提供しているが、他の投資アプリと比較すると限定的であり、経験豊富な投資家や洗練された投資家にとっては十分ではないかもしれない。

- 手数料:Qapitalは、より高度な機能の一部に月額料金を課している。

結論 全体として、Qapitalは、ユーザーフレンドリーな方法で貯蓄を始めたい人には素晴らしい選択肢となる。しかし、より上級の投資家は、より多くの投資機会を持つ他の選択肢に目を向けた方がよいかもしれない。

8.

隠し場所

4.2

革新的なStashアプリは、経済的成長を求める個人の投資と個人金融を簡素化する多機能プラットフォームです。カスタマイズされたポートフォリオ、自動貯蓄ツール、教育リソースなど、ユーザーが簡単に安定した資産を築き、金融リテラシーを高めることができるように設計されたユニークな機能をご覧ください。このオールインワンアプリで、実践的なソリューションと包括的なサポートを体験してください。Stashで賢い投資の可能性を引き出しましょう。

長所

- 明快でユーザーフレンドリーなインターフェース。

- 初心者でも簡単に株式や上場投資信託(ETF)に投資できる方法を提供。

短所

- サービスには月額料金がかかるため、投資ポートフォリオが少ない人には不向きかもしれない。

- 投資オプションの選択肢が限られているため、より高度な投資機会を求める経験豊富な投資家には不向きかもしれない。

結論 全体として、Stashは初心者や投資ポートフォリオが少額で、株式市場に投資する簡単な方法をお探しの方には良い選択肢となるでしょう。しかし、投資オプションの選択肢が限られており、月額料金も高いため、大きなポートフォリオを持つ経験豊富な投資家には最適ではないかもしれません。

9.

ドングリ

4.1

Acornsは、あらゆる経済的背景を持つユーザーの資産形成の旅を簡素化し、強化するために設計された最先端の投資アプリである。革新的なマイクロ投資のコンセプトとユーザーフレンドリーな機能により、Acornsは個人が小銭を自動的に投資し、分散されたポートフォリオをシームレスに管理し、安全な経済的未来を創造することを可能にする。日常的な支出活動と簡単に統合できるAcornsアプリは、ラウンドアップ、定期的な投資、貴重な教育リソースを含む包括的な金融ソリューションを提供し、ユーザーが賢い投資判断を下し、長期的な財政的成功を達成できるよう支援します。Acornsで、楽な投資と経済的成長の未来を体験してください。

長所

- Acornsは、日々の買い物で得た小銭を投資する簡単で便利な方法を提供している。

- このアプリはシンプルで直感的なユーザーインターフェイスを提供しているため、株式市場についてよく知らない初心者の投資家でも利用しやすい。

短所

- $5,000未満の口座には毎月$1、$5,000以上の口座には年間0.25%の手数料がかかる。これは、特に少額しか投資していない人にとっては、潜在的な収益に食い込む可能性がある。

- このアプリは様々な投資ポートフォリオを選択することができるが、ユーザーは個々の銘柄を選択したり、自分の好みに合わせてポートフォリオをカスタマイズしたりすることはあまりできないかもしれない。

結論 全体として、Acornsは少額の資金を投資しようと考えている人や、自分で投資を管理する経験や知識がない人にとっては便利なツールである。しかし、ユーザーは主な投資戦略としてこのアプリにコミットする前に、その手数料と制限に注意すべきである。

10.

ロビンフッド

4.0

Robinhoodは、初心者から経験豊富なトレーダーまで幅広く利用できる革新的でユーザーフレンドリーな投資プラットフォームです。洗練された直感的なインターフェイスを持つこのアプリは、株式、ETF、オプション、暗号通貨の手数料無料取引を提供し、高額な手数料なしで投資ポートフォリオを多様化したい人にとって理想的な選択肢となっている。Robinhoodは、すべての人が金融にアクセスできるよう、豊富な教育リソースを提供し、ユーザーが十分な情報に基づいた意思決定を行い、投資に関する知識を身につけられるよう支援しています。Robinhoodで投資を管理する際、比類のないシンプルさと手軽さを楽しみながら、リアルタイムのデータとパーソナライズされたアラートで市場を常に把握しましょう。

長所

- 手数料無料:Robinhoodは手数料なしで株式、ETF、オプションに投資できるため、投資初心者の方にとってより手頃な選択肢となります。

- 使いやすいインターフェース:このアプリケーションはシンプルでユーザーフレンドリーなインターフェイスを備えており、ユーザーは簡単に操作して理解することができます。

短所

- 限られたリサーチツール:他の投資アプリと異なり、Robinhoodは幅広いリサーチや分析ツールを提供していないため、より多くの情報を必要とする上級投資家には不向きかもしれない。

- 限られた投資オプション:Robinhoodは限られた銘柄の取引しか提供していないため、より多様な銘柄に投資したい経験豊富な投資家にとっては欠点かもしれない。

結論 Robinhoodは、より手頃で使いやすい株式投資プラットフォームを探している初心者投資家にとっては素晴らしいアプリだ。しかし、より多くのリサーチツールや幅広い投資オプションへのアクセスを必要とする上級投資家には適さないかもしれない。

よくある質問

2023年、家計を助ける「Possible」のようなアプリのトップ10は?

2023年にあなたの財政を後押しするPossibleのようなアプリのトップ10は、Dave、MoneyLion、Earnin、Brigit、Chime、Varo、Qapital、Stash、Acorns、Robinhoodなどである。

これらの金融アプリは無料で使えるのか、それとも手数料がかかるのか?

これらのアプリの中には無料で使えるものもありますが、月額料金や年会費がかかるもの、追加機能やサービスのためにアプリ内課金が必要なものもあります。金融アプリを利用する前に利用規約を読み、料金体系を理解することが不可欠だ。

これらの金融アプリは、貯蓄、予算管理、投資に役立ちますか?

これらの金融アプリは、貯蓄、予算管理、投資など、さまざまなサービスを提供している。マイクロ投資や予算管理ツールなど、特定の側面に特化したアプリもあれば、より包括的な財務管理体験を提供するアプリもある。

これらの金融アプリは安全に使え、個人情報を安全に扱えるのか?

この記事で紹介する金融アプリは、ユーザーの個人情報のセキュリティを最優先している。しかし、銀行口座と個人の金融情報をリンクさせる前に、各アプリのセキュリティ・ポリシーと慣行を個別に確認することが不可欠だ。

この記事で紹介したアプリは、初心者や経験豊富な投資家に適していますか?

これらの金融アプリは、様々なレベルの金融経験を持つユーザーに対応している。StashやRobinhoodのように、初心者と経験豊富な投資家の両方を対象にしたアプリもある。一方、QapitalやAcornsのようなアプリは、初心者が貯蓄や投資を始める手助けに重点を置いている。

これらのアプリはクレジット・スコアの向上に役立ちますか?

掲載されている金融アプリの中には、MoneyLionのように、無料のクレジット・モニタリング・サービスや財務アドバイスを提供し、ユーザーのクレジット・スコア向上を支援するものもある。しかし、これらのアプリを使うだけでは十分でない可能性があることを理解しておく必要がある。良いクレジットスコアを築き、維持するには、責任ある金融習慣とクレジット管理が必要だ。

これらの金融アプリは、金融に関するアドバイスやガイダンスを提供していますか?

MoneyLionやQapitalなど、この記事で紹介したアプリの中には、ユーザーが自分の財務について十分な情報を得た上で意思決定できるよう、財務アドバイスやガイダンスを提供するものもある。アプリが提供する財務アドバイスを利用する際には、個人の財務状況と目標を考慮することが不可欠だ。

これらのアプリはAndroidやiOSデバイスで使用できますか?

そう、この記事で紹介する金融アプリのほとんどは、AndroidとiOSの両方のデバイスで利用可能だ。これらのアプリは、Google Playストア(Android)またはApp Store(iOS)からダウンロードできる。

無料サービスを提供している金融アプリは、どうやってお金を稼いでいるのだろうか?

金融アプリは、アプリ内広告、プレミアムサービス料、アフィリエイトマーケティング、スポンサードコンテンツを含む様々な手段を通じて収益を得る可能性があります。また、アプリによっては金融機関と提携し、新規顧客の紹介や取引の円滑化に対して手数料を得る場合もあります。

これらのアプリは米国外のユーザーも利用できますか?

これらの金融アプリの中には、米国外のユーザーでも利用できるものもありますが、地理的な制限や制約があるものもあります。金融アプリをダウンロードして使用する前に、そのアプリがあなたの国で利用可能かどうか、互換性があるかどうかを確認することが重要です。

ポッシブルとは何ですか?

ポッシブルは、短期・少額融資を迅速に利用できる金融テクノロジー・アプリである。Possibleは、信用履歴のない、あるいは信用度の低い顧客が、時間をかけて信用を築けるようにすることを目的として設計されている。

ポッシブルのローンはどのように申し込むのですか?

ローンを申し込むには 可能アプリをダウンロードしてアカウントを作成し、ローン申込書に記入する必要がある。数分で完了する簡単な手続きだ。これには、あなたの返済能力に関する基本的なチェックも含まれます。

Possibleアプリの利用資格は何ですか?

可能 の場合、申請者は、雇用または手当による定期的な収入、少なくとも3ヶ月以上前の有効な銀行口座、身分証明書が必要である。さらに、申請者は18歳以上でなければならない。

ポッシブルにローンを申し込んでから、どのくらいで資金を受け取ることができますか?

ローン申込書 可能 が承認されると、銀行の処理時間によっては1日かかることもありますが、通常は数分以内にリンク先の当座預金口座に振り込まれます。

Possibleアプリでクレジットスコアを上げることは可能ですか?

もちろんだ。 可能 ローンの支払いはすべて3大信用情報機関に報告されるため、ローンの支払いを期日通りに行うことはクレジット・スコアの向上につながる。

Possibleアプリでの返済はどうなりますか?

返済 可能 アプリはとてもシンプルだ。アプリから直接支払いができます。また、必要に応じて29日後まで、延滞料なしで支払いを再スケジュールする柔軟性もあります。

カスタマーサポートはありますか?

そうだ、 可能 はカスタマーサポートを提供している。何か問題に直面したり、質問がある場合は、アプリ内のヘルプセンターから、またはカスタマーサービスチームにメールを送信して連絡することができます。

ポッシブルで私のデータは安全ですか?

可能 は、ユーザーのために最高レベルのセキュリティを確保することをお約束します。業界標準の暗号化技術を使用し、お客様の個人情報および財務情報を保護します。また、お客様のデータを第三者に販売することもありません。

ポッシブルのアプリは全米どこでも使えるのですか?

一方 可能 は全米のほとんどの州で利用可能だが、州によって規制が異なるため、すべての州でサービスが利用できるとは限らない。お住まいの州で利用可能かどうかは、以下のサイトでご確認いただけます。 ウェブサイト.

ポッシブルからの融資に手数料はかかりますか?

はい。 可能ただし、隠れた手数料や期限前返済のペナルティは含まれない。手数料はローン申し込みの際に明らかにされる。

ping.fm

ping.fm